Что делать, если банк увеличил процентную ставку по льготной ипотеке?

Содержание

- Программы льготного ипотечного кредитования

- Может ли банк увеличить процентную ставку по льготной ипотеке?

- Что делать, если банк увеличил процентную ставку по ипотеке?

- Как исправить ситуацию, когда процентная ставка по льготной ипотеке уже увеличена?

- Способ №1. Пролонгация

- Способ №2. Кредитные каникулы

- Способ №3. Рефинансирование

- Способ №4. Кредитные каникулы + рефинансирование

- Последствия и их возможное решение

После отмены с 1 июля действия программы льготной ипотеки под 8% многие люди подумали, что процентная ставка для них увеличится до рыночной.

Сразу стоит успокоить всех, кто успел оформить ипотеку до 1 июля: банк не может повысить процент по действующим кредитам. Новая ставка касается тех, кто планирует получить ипотеку уже после отмены данной госпрограммы.

Тем не менее, вероятность увеличения процентной ставки есть даже в том случае, если ипотека оформлена до отмены. Почему так случается и что делать в подобной ситуации?

Программы льготного ипотечного кредитования

Важно знать, что в июле было отменено действие только одной программы – «Господдержка-2020». Та самая ипотека, которая выдавалась под 8%.

Другие программы все еще актуальны. А именно:

- семейная ипотека;

- дальневосточная (+арктическая) ипотека;

- сельская ипотека;

- [ипотека для IT-специалистов;

- ипотека по госсертификату;

- новая ипотека для участников СВО.

С 23 декабря 2023 года по закону можно оформить только одну ипотеку с господдержкой. Исключение составляет семейная ипотека: ее можно взять повторно, если предыдущий кредит по этой программе был оформлен до 23 декабря 2023. Либо же есть право стать участником программы еще раз, если появился следующий ребенок, первый уже кредит погашен, а площадь нового жилье будет больше текущего. В данной ситуации оформить семейную ипотеку можно вне зависимости от того, когда была получена предыдущая.

Если речь идет о других программах, но такие ипотеки второй раз получить теперь нельзя. И не имеет значения, до какой даты был оформлен первый кредит по данным программам.

Может ли банк увеличить процентную ставку по льготной ипотеке?

Повышение ставки по ипотеке по программе «Господдержка-2020»

Главная причина, по которой банк может повысить процентную ставку – нарушение условий льготной ипотеки. Например, повторное оформление кредита с господдержкой. При этом правило «одна льготная ипотека одному человеку» действует также для созаемщиков и поручителей.

Пример нарушения условия ипотеки с господдержкой

Пример: человек выступал поручителем друга по льготной ипотеке, которая была оформлена в 2023 году. Сегодня он решил оформить сельскую ипотеку. Банк одобрил ему кредит под 6,1%.

Через некоторое время сотрудники банка проверили обновление информации в системе оператора льготных ипотечных программ и узнали, что заемщик уже выступал участником господдержки. Соответственно, он не может взять новый кредит со льготами. В итоге процент для него увеличивается с 6,1% до рыночной ставки. В Июле 2024г. рыночная ставка может составлять 19-23% годовых.

Что делать, если банк увеличил процентную ставку по ипотеке?

В первую очередь стоит узнать причину увеличения ставки, ведь есть и другие условия действия госпрограмм.

Например, чтобы получить дальневосточную ипотеку под 2%, важно успеть прописаться по месту покупки жилья в течение 9 месяцев. Но по какой-либо причине есть риск не успеть. Допустим, отделение по вопросам миграции при МВД не оформило документы в нужный срок. Тогда банк может увеличить процентную ставку. В таком случае нужно обращаться в банк и объяснять ситуацию, чтобы процент снизили обратно.

Что делать, если банк увеличил процентную ставку по ипотеке?

Другая распространенная причина – пропуск срока пролонгации страхования залога. Такой полис является обязательным, и, как правило, оплачивается ежегодно. Если не успеть продлить страховку, то банк увеличит процент. В такой ситуации следует как можно быстрее продлить полис и представить доказательства банку.

Если же никакой причины увеличения процентной ставки нет, а банк ее повысил, то необходимо попробовать оспорить его решение. Допустим, кредитор заявляет, что заемщик нарушил условие действия семейной ипотеки, так как при повторном оформлении приобрел новое жилье меньшей площади. Но заемщик уверен, что это не так. Тут при наличии твердых доказательств своей правоты можно подать жалобу в банк или ЦБ.

Кредитор обязан будет дать ответ в течение 15 рабочих дней. Необходимо четко аргументировать свою позицию и предоставить планы двух помещений. В случае отсутствия реакции банка на претензию можно подать заявление в суд.

Как исправить ситуацию, когда процентная ставка по льготной ипотеке уже увеличена?

Если банк повысил ставку правомерно либо у заемщика нет доказательств обратного, то шансы на уменьшение процента стремятся к нулю. Здесь пора задуматься над тем, как нивелировать новые издержки, связанные с увеличением долговой нагрузки.

Повышенная ставка приведет к тому, что ежемесячный платеж по ипотеке может заметно вырасти.

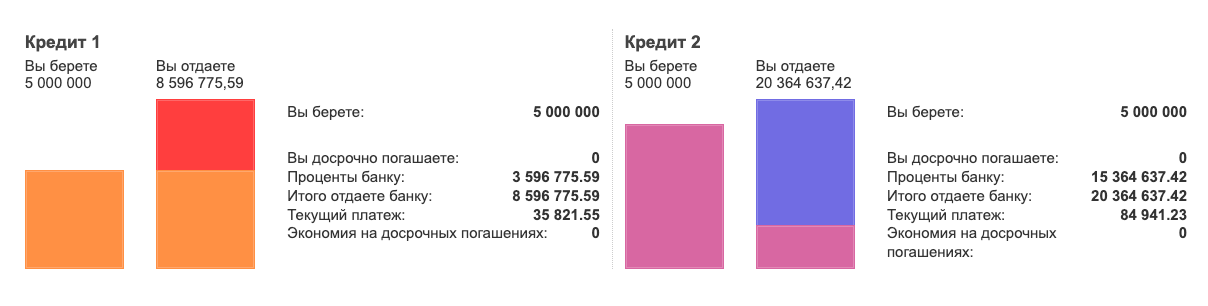

Например, при кредите в 5 000 000 руб. на 20 лет:

- 35 821,55 руб. по ставке 6% годовых,

- 84 941,23 руб. по рыночной ставке 20%.

Сравнение платежа по ипотеке 6% и 20%

И далеко не каждый заемщик готов к таким переменам: у него банально может не хватить денег для погашения кредита. Поэтому стоит попробовать добиться реструктуризации.

Способ №1. Пролонгация

Пролонгация – это продление срока кредитования. Чем он дольше, тем меньше сумма ежемесячного платежа. Теоретически есть возможность за счет пролонгации снизить платеж так, чтобы он был плюс-минус таким же, как до увеличения процентной ставки. Однако и общая процентная переплата увеличится после пролонгации.

Способ №2. Кредитные каникулы

Другой вариант реструктуризации – кредитные каникулы. Заемщик может получить отсрочку до 6 месяцев на внесение ежемесячных платежей и время для исправления своего финансового положения без риска испортить кредитную историю или потерять жилье из-за просрочек.

Способ №3. Рефинансирование

Когда банк отказывает в реструктуризации, то можно рефинансировать кредит. Рефинансирование – оформление еще одной ипотеки для досрочного погашения текущего кредита. Чтобы ежемесячный платеж стал меньше, следует (как и в случае с пролонгацией) выбирать больший срок погашения в новом банке.

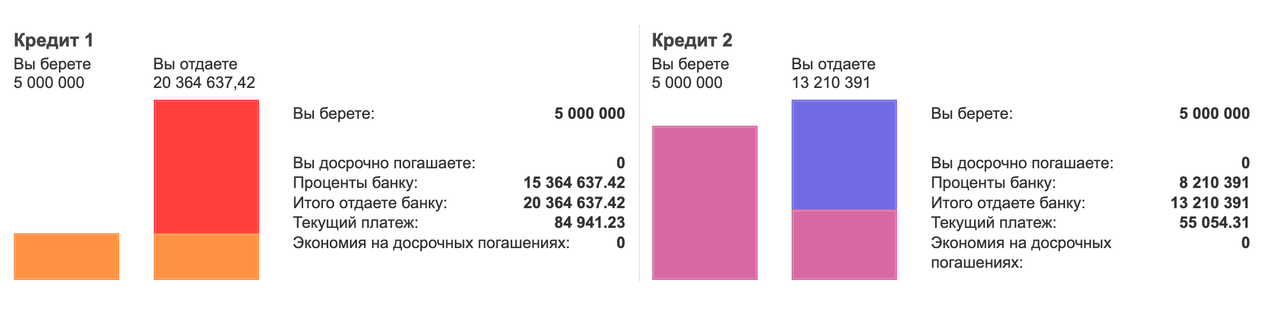

На примере ипотеки размером в 5 000 000 руб. на 20 лет:

- 84 941,23 руб. по рыночной ставке 20%,

- 55 054,31 руб. по ставке 12% после рефинансирования.

Сравнение ежемесячный платежей по ипотеке 20% и 12% после рефинансирования

Способ №4. Кредитные каникулы + рефинансирование

Комбинированное решение проблемы: сначала кредитные каникулы, а потом рефинансирование. За время каникул появится возможность накопить деньги. А далее, если процентные ставки на рынке снизятся, рефинансировать ипотеку на более выгодных условиях.

Последствия и их возможное решение

Если заемщик не будет ничего делать после увеличения ставки по льготной ипотеке, появится риск возникновения просрочек. А это:

- испорченная кредитная история,

- начисление штрафа,

- начисление пени

- риск потери жилья из-за невыполнения обязательств перед банком.

В такой критической ситуации выгоднее продавать недвижимость самостоятельно.

Дело в том, что из-за больших долгов банк может изъять залог для продажи на аукционе. И часто стоимость выкупа лота заметно ниже справедливой стоимости. Лучше самому продать жилье, чтобы выручить больше денег, погасить задолженность перед банком и оставить часть денег себе.

Объявления можно сортировать по районам, цене, площади и другим параметрам. Чтобы оценить расположение жилья, посмотрите предложения на карте.

Посмотреть квартиры