Дают ли ипотеку без первоначального взноса и стоит ли ее брать?

Содержание

- Причины необходимости наличия первоначального взноса

- Риски банков при выдаче ипотеки без ПВ

- Ипотека без первоначального взноса по отдельным программам

- Субсидии от государства в качестве первоначального взноса

- Материнский капитал

- Программа «Молодая семья»

- Субсидии от регионов

- Дополнительное обеспечение вместо первоначального взноса

- Страхование ответственности заемщика

- Стоит ли оформлять ипотеку без первоначального взноса

- Выгодна ли ипотека без первоначального взноса?

- Когда ипотека без ПВ — обоснованное решение

- Быстрый рост цен на недвижимость

- Есть стабильный высокий доход, но нет накоплений

- Используется субсидия или маткапитал, но своих накоплений нет

- Застройщик предлагает выгодную схему без ПВ

- Ожидается крупная сумма в ближайшее время

- Заключение

Банки перед выдачей ипотеки просят заемщика сначала оплатить часть жилья. Обычно это сумма в пределах 10-20% от стоимости покупаемой недвижимости.

Если квартира стоит 5 млн ₽, то потенциальному заемщику уже нужно иметь до 1 млн ₽ в качестве накоплений.

Такие сбережения есть не у всех граждан, поэтому люди ищут варианты оформления ипотеки без первоначального взноса.

Причины необходимости наличия первоначального взноса

Для начала стоит понять, зачем кредиторы вообще требуют первый взнос.

В случае с ипотекой речь о крупной сумме кредита и длительном сроке погашения. Банк, хоть и является залогодержателем купленного жилья, рискует потерять деньги, если заемщик не сможет погасить задолженность.

Три причины:

- снижение стоимости недвижимости в перспективе;

- отсутствие интереса со стороны участников аукциона;

- ухудшение состояния залога со временем, вплоть до полной непригодности для проживания.

Риски банков при выдаче ипотеки без ПВ

Принято считать, что недвижимость всегда растет в цене с годами. Но периоды резкого спада бывают. В 2008 году во время мирового финансового кризиса недвижимость на первичном рынке в России резко подешевела, и цена еще несколько лет не могла восстановиться. Поэтому меры предосторожности банков имеют под собой почву.

💁♀️ Например, банк согласился выдать ипотеку без первого взноса, и выдал заемщику сумму рыночной стоимости жилья – 4 млн ₽.

Через пару лет, заемщик не смог возвращать деньги, и у него образовалась задолженность в размере 3.9 млн ₽ вместе с процентами. Дело дошло до суда, в ходе которого банк через суд изъял жилье для продажи. Вся суть залога именно в том, что полученные за объект деньги банк использует, чтобы закрыть задолженность и вернуть свои деньги обратно.

Ситуацию усугубил тот факт, что к моменту организации аукциона недвижимость на рынке подешевела, и теперь квартира стоит не 4 миллиона, а 3.7. Начались торги. Стартовая цена лота в первом раунде была в размере 3.8 млн ₽, но никто не согласился предлагать столько. Во втором раунде цена была снижена на 5%, но и в таком случае покупателей не нашлось. В итоге недвижимость была продана за 3.3 млн ₽.

Стоит взять тот же пример с покупкой квартиры за 4 млн ₽. Но сейчас банк потребовал первый взнос в размере 20%. Получается, что в кредит он выдал уже 3.2 млн ₽. Если ему так же через 2 года придется изымать залог и дешево продавать, то он все равно сможет покрыть убытки полностью. Либо же почти полностью, но нивелировать разницу за счет полученных процентов, пока заемщик еще исправно выплачивал ипотеку.

🤷 Можно сделать вывод, что банки рисковать не будут, выдавая ипотеку без первоначального взноса. Тем не менее, добиться одобрения можно.

Ипотека без первоначального взноса по отдельным программам

👨💻 В рамках акций иногда банки предлагают ипотеку без первого взноса. Сбережения на самом деле не нужно иметь, но условия обычно по таким программам жестче. Это касается в первую очередь процентной ставки, которая будет выше.

Как правило, такие акции совместно запускают банки и застройщики. Дело в том, что новые квартиры на первичном рынке считаются более ликвидными. Кредитор с большой вероятностью сможет выгодно продать потом такую недвижимость и выручить достаточно денег для покрытия своих убытков.

✅ Плюс возможный дисконт от застройщика. Квартиры на начальных этапах строительства стоят обычно дешевле. Получается своего рода замена первоначального взноса. Т. е. банк получает в залог всю недвижимость, а в кредит выдает формально часть денег, так как и стоимость самой квартиры ниже рыночной.

Субсидии от государства в качестве первоначального взноса

👨💻 Для обеспечения нуждающихся граждан доступным жильем государство предлагает получение разных субсидий. Это целевые сертификаты, т. е. обналичить их нельзя. Деньги разрешено использовать для улучшения жилищных условий. Поэтому субсидии можно направлять на первоначальный взнос по ипотеке.

Материнский капитал

Самая распространенная программа – маткапитал.

- Его сегодня можно получить после появления даже первого ребенка. Сумма составляет более 630 тыс. ₽.

- Если семья уже получала субсидию за первого ребенка, и появился второй, то будет дополнительная выплата в размере 202 тыс. ₽.

- Если первый ребенок появился до 2020 года и родился потом второй, то можно получить сразу 833 тыс. ₽.

- Столько же полагается за третьего, если два первых ребенка появились до 2020 года.

Сертификат присваивается автоматически сразу, когда у гражданина появилось такое право. По общему правилу для использования маткапитала нужно подождать, когда ребенку исполнится 3 года. Но если речь идет о первоначальном взносе по ипотеке, то направить субсидию на покупку жилья можно сразу.

Как это происходит

- Человек подает заявку на ипотеку, получает одобрение и находит жилье.

- Продавец и покупатель договариваются о расчете за жилье с использованием ипотеки и материнского капитала.

- Банк проверяет объект недвижимости и предлагает сторонам заключить договор купли-продажи.

- После заключения договора кредитования банк переводит собственнику жилья всю сумму денег (включая первый взнос).

- Росреестр регистрирует переход право собственности.

- Покупатель подает заявление на использование маткапитала для первоначального взноса по ипотеке.

- СФР переводит деньги банку, который направляет их на частичное досрочное погашение ипотеки.

Формально заемщик не делает первоначальный взнос, так как банк сам переводит нужную сумму продавцу жилья. Но он включает ее в сумму кредита с условием того, что чуть позже СФР направит ему маткапитала.

🤔 Возможно, заемщику не хватит денег маткапитала для первого взноса. Тогда необходимо иметь еще и свои накопления для оформления ипотеки. Также некоторые банки ставят условие, чтобы помимо маткапитала заемщик добавил часть своих денег, даже если субсидия полностью покрывает первоначальный взнос.

Программа «Молодая семья»

Некоторым семьям государство готово безвозмездно предоставить субсидию на покупку жилья.

Только есть важный нюанс – выплаты доступны гражданам не старше 35 лет. При этом семья должна быть признана местной администрацией нуждающейся в улучшении жилищных условий. А нормы могут отличаться в разных регионах.

Например, учетная норма минимальной площади на человека в Краснодаре равна 10 «квадратам», в Волгограде – 11, в Санкт-Петербурге – 9. Чтобы семье из трех человек быть признанной нуждающейся в улучшении жилищных условий, они должны проживать в помещении, площадь которого меньше учетной нормы на каждого члена. Также обоим супругам не должно быть больше 35 лет.

Еще можно стать признанным нуждающимся в улучшении жилищных условий, если:

- в собственности вообще нет жилья;

- недвижимость не соответствует санитарным и техническим нормам;

- семья вынуждена проживать в одном помещении с тяжелобольным человеком, нахождение вместе с которым опасно для здоровья.

ℹ️ В 51 статье Жилищного кодекса прописаны все факторы, которые могут стать основанием для получения субсидии.

Если семья была признана нуждающейся, то может подать заявление на участие в программе и попасть в очередь на получение денег. Двум супругам полагается 30% от расчетной стоимости жилья. При наличии хотя бы одного ребенка размер субсидии увеличивается до 35%.

Расчетная стоимость так же отличается в каждом муниципалитете. Социальная норма в большинстве регионов составляет 42 кв. м (для двух человек) и по 18 кв. м на каждого члена, если семья больше 2 человек.

Например, в Ростове-на-Дону нормативная площадь (не путать с учетной нормой) для семьи из 3 человек равна 54 кв. м. Среднюю стоимость квадратного метра власти определили в размере 121 тыс. ₽. Т. е. государство предполагает, что супругу, супруге и ребенку для комфортного проживания нужно купить жилье за 6 534 000 ₽ (54*121000). Так как есть ребенок, то полагается 35%, поэтому размер субсидии составит 2 286 900 ₽. Эти деньги после получения жилищного сертификата можно будет направить на первоначальный взнос по ипотеке.

Каждый претендент на субсидию должен самостоятельно узнавать в органах местной власти учетную норму минимальной площади и расчетную стоимость жилья.

Проблема только в очереди. На реализацию программы выделяется ограниченная сумма денег из бюджета. Так как всем желающим их не хватает, то выплаты идут в порядке очереди. Иногда люди ждут получение сертификата по несколько лет. За это время статус нуждающейся семьи можно утратить, например, если одному из супругов стало уже больше 35 лет. Либо семья уже приобрела недвижимость и улучшила свои жилищные условия. Тогда претенденты выбывают из очереди.

Субсидии от регионов

Многие жители не знают, что местные власти тоже могут предоставить помощь в получении ипотеки. Только госпрограммы отличаются во всех регионах.

Обычно на субсидию претендуют:

- малообеспеченные,

- многодетные,

- госслужащие,

- военные,

- другие категории граждан.

Допустим, в Ростовской области молодые специалисты дефицитной профессии в области здравоохранения могут получить до 90% от расчётной стоимости недвижимости.

В Сахалинской области больше половины стоимости жилья оплачивает государство молодым специалистам, ученым, работникам бюджетной сферы, инвалидам и т. д., если граждане нуждаются в улучшении жилищных условий.

Необходимо зайти на сайт спроси.дом.рф, найти каталог госпрограмм, выбрать свой регион, тип субсидии и категорию граждан. Система сама найдет все действующие региональные программы.

Дополнительное обеспечение вместо первоначального взноса

В случае с ипотекой покупаемая недвижимость априори выступает залогом. Но еще можно предоставить дополнительное обеспечение – другой ликвидный объект.

Это огромная гарантия для банка, что он при любых обстоятельствах не потеряет деньги.

Например, планируется купить квартира за 4.5 млн ₽ в ипотеку без первоначального взноса.

Заемщик дополнительно предоставляет в залог еще и частный дом за 3 млн ₽. Если банку не хватит денег на погашение долга заемщика после продажи квартиры, то он сможет изъять и частный дом для продажи. Тогда ему точно хватит денег, чтобы покрыть свои убытки.

Страхование ответственности заемщика

При оформлении ипотеки обязательным является только страхование залога.

Но еще есть отдельный полис – страхование ответственности заемщика. Его суть в том, что страховая компания обязуется доплатить банку, если денег после продажи залога не хватило для погашения всего долга.

Как это работает:

- Например, заемщик оформляет ипотеку без первого взноса в размере 3 млн ₽.

- Далее он оплачивает дополнительно страхование своей ответственности.

- Через несколько лет он столкнулся с финансовыми проблемами и не смог выполнять долговые обязательства.

- После ряда просрочек накопилась задолженность в размере 2.7 млн ₽.

- Банк добивается изъятия залога и продает его, допустим, за 2.4 млн ₽.

Так как есть полис, то страховая компания оставшиеся 300 тыс. ₽ доплатит банку.

Кредитор исключает все свои риски, то после покупки полиса страхования ответственности заемщика будут высокие шансы получить ипотеку без первоначального взноса.

Стоит ли оформлять ипотеку без первоначального взноса

Если банк вообще не просит первоначальный взнос, стоит быть готовым к тому, что условия кредитования окажутся жесткими.

Даже увеличение ставки на 1-2% существенно скажется на общей процентной переплате. Заемщик будет вынужден брать большую сумму на длительный срок. За условные 20-30 лет придется отдать банку довольно много денег в качестве процентов.

Почти все банки наоборот снижают процентную ставку при условии крупного первоначального взноса.

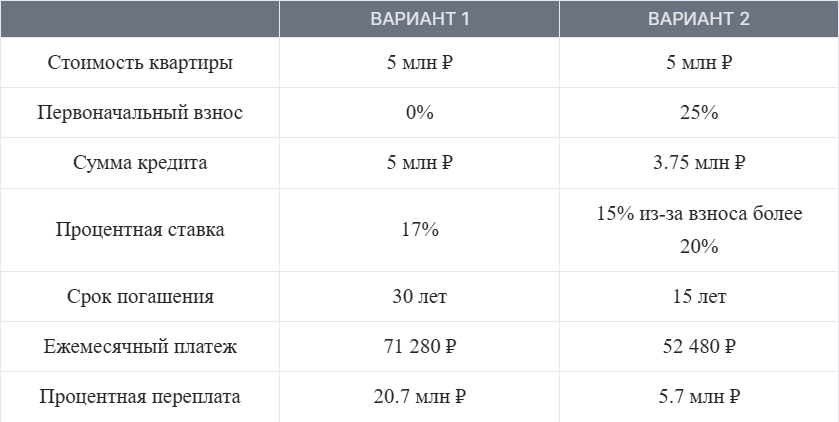

Сравнение ставок по ипотеке в первоначальном взносе 0% и 25%

☝️ Выше видно, что во втором случае из-за крупного первого взноса заемщик взял в кредит меньшую сумму по сниженной ставке.

- Это дало возможность выбрать сравнительно небольшой срок погашения.

- Общая процентная переплата ниже в 3.5 раза.

- Также меньше оказался и ежемесячный платеж.

- Еще в первом случае будут выше затрата на страхование недвижимости.

Выгодна ли ипотека без первоначального взноса?

Можно сделать вывод, что ипотека без первоначального взноса невыгодна. Лучше накопить как можно больше денег и потом уже думать о покупке жилья.

Чтобы ускорить процесс, рекомендуется открыть накопительный вклад в банке и регулярно пополнять его. Так за счет начисления процентов удастся быстрее накопить сумму для первоначального взноса.

Когда ипотека без ПВ — обоснованное решение

Обычно эксперты рекомендуют копить на первый взнос и только после этого задумываться о кредите. Но бывают ситуации, когда ипотека без первоначального взноса — это не авантюра, а стратегически верный шаг. Ниже — разбор таких случаев.

Быстрый рост цен на недвижимость

Если рынок показывает резкий или стабильный рост, каждый месяц ожидания делает квартиру дороже.

Допустим:

- квартира стоит 5 млн ₽;

- цены растут на 1% в месяц;

- через 6 месяцев квартира будет стоить уже ≈ 5,3 млн ₽.

При этом за это же время потенциальный заемщик накопит, допустим, 150–200 тыс. ₽. Разница между приростом цены и накоплениями — существенная. В этом случае выгоднее купить сейчас, даже без накопленного взноса, чем ждать.

Особенно это касается первичной недвижимости на старте продаж, где цена может вырасти на 15–20% до сдачи дома.

Есть стабильный высокий доход, но нет накоплений

Бывает, что у человека хорошие доходы, официальное трудоустройство, идеальная кредитная история — но нет накоплений. Например, деньги только недавно начали поступать стабильно, или ранее шли на аренду жилья, лечение, поддержку семьи.

Если ежемесячный платёж по ипотеке посилен и после него остаётся финансовый резерв — банк может одобрить кредит без ПВ. Особенно если заемщик:

- работает в крупной компании;

- имеет долгосрочный контракт или ИП с хорошим оборотом;

- готов застраховать свою жизнь и здоровье.

Это может быть хорошей возможностью перейти из аренды в своё жилье, не теряя время.

Используется субсидия или маткапитал, но своих накоплений нет

Иногда государственная поддержка покрывает весь или почти весь первоначальный взнос, но своих средств у семьи нет.

Например:

- материнский капитал;

- программа «Молодая семья»;

- региональные субсидии.

В таком случае заемщик формально не вносит собственных средств, но банк получает свой «гарантийный» взнос из субсидий — и охотно одобряет ипотеку.

Важно: не все банки работают с такими схемами — нужно заранее уточнить условия.

Застройщик предлагает выгодную схему без ПВ

В рамках акций, на старте продаж, застройщики и банки могут предлагать ипотеку:

- с нулевым взносом;

- с фиксацией стоимости;

- с бонусами (отделка, техника, кэшбэк).

Такие акции могут компенсировать отсутствие взноса:

- квартиры дешевле рынка;

- застройщик даёт «скрытую» скидку;

- часть стоимости «встроена» в маркетинг.

Если проект надёжный, локация развивающаяся, а платежи по ипотеке комфортны — предложение может оказаться реально выгодным.

Ожидается крупная сумма в ближайшее время

Иногда человеку известна дата поступления крупных денег, например:

- возврат долга;

- продажа имущества;

- премия или бонус;

- выход из бизнеса;

- наследство.

Если деньги точно поступят через 3–6 месяцев, а возможность купить жильё хорошее и по выгодной цене — можно рассмотреть ипотеку без ПВ, с последующим частичным досрочным погашением (и уменьшением переплаты).

Важно:

- всё равно просчитать нагрузку;

- убедиться, что доход позволяет платить ежемесячно даже до поступления суммы;

- выбирать банк, где легко внести частично-досрочные платежи без комиссий.

Заключение

Оформлять ипотеку без первоначального взноса стоит только после трезвой оценки рисков и платежеспособности.

Если один или несколько факторов из списка выше вам подходят, можно рассмотреть этот вариант как возможность ускорить покупку жилья.

Главное — не переоценить свои силы и выбрать реально посильный платёж.

Объявления можно сортировать по районам, цене, площади и другим параметрам. Чтобы оценить расположение жилья, посмотрите предложения на карте.

Посмотреть квартиры