Налог с продажи недвижимости: как рассчитать, когда можно не платить, способы уменьшения НДФЛ

Содержание

Сумма, полученная от продажи недвижимости, облагается налогом. И в ряде случаев НДФЛ оказывается крупным.

Например, если человек получил недвижимость в дар и решил сразу продать ее, то может потребоваться в качестве налога заплатить 13% от всей полученной суммы денег. Однако часто удается значительно сократить налог и даже вообще избавиться от него.

Когда платить налог после продажи жилья не требуется?

Чем дольше человек оставался собственником имущества, тем ниже вероятность, что придется платить НДФЛ.

5 случаев, когда налога нет

1. Если прошло 3 года с момента получения жилья до продажи

Есть понятие срока владения имуществом. Граждане могут НДФЛ не платить, если с момента получения жилья в собственность прошло уже определенное время.

Минимальный срок владения составит 3 года в случаях:

- Объект получен по дарственной от близкого родственника. Это не касается дядей, тетей, сводных сестер, братьев, родителей, которые не оформили официальное усыновление.

- Жилье было унаследовано.

- Недвижимость была приватизирована.

- Объект был получен по договору содержания с иждивением.

- Продаваемая недвижимость является единственной в собственности.

Аналитик GID.HOUSEВнимание: с последним пунктом нужно быть внимательным. Важным условием является отсутствие иной недвижимости у продавца, в том числе совместно нажитой с супругом/супругой. Исключение в том случае, если иная недвижимость была приобретена в течение 3 месяцев до момента продажи единственной.

Пример: у человека есть квартира, но он решил сменить ее на более просторную. Чтобы не рисковать, сначала планируется купить новую недвижимость, а уже потом продавать имеющуюся.

Новое жилье покупается 1 апреля. Если человек успеет продать старую квартиру до 29 июня, то правило трехлетнего срока владения будет в силе и платить налог не потребуется.

При владении квартирой более 5 лет налога с продажи нет

2. Если прошло 5 лет

Срок владения для исключения налога составит 5 лет, если:

- Недвижимость была куплена.

- Жилье безвозмездно получено по дарственной не от близкого родственника.

- Является единственным, но налогоплательщик до его продажи уже купил другой объект и оформил право собственности, не уложившись в трехмесячный срок.

Есть определенные нюансы касаемо отчета срока владения. В большинстве случаев он начинается со дня регистрации в Росреестре. Когда имущество получено в наследство, то отсчет идет со дня смерти наследодателя.

Срок владения полученной недвижимости по программе реновации складывается со сроком владения прежнего жилья.

3. Если имеется 2 несовершеннолетних ребенка

Избавиться от налога после продажи жилья можно семьям с двумя детьми, но важно, чтобы совпали следующие условия:

- имеется 2 несовершеннолетних ребенка (либо младше 24 лет для детей, которые проходят обучение на очной форме);

- после продажи объекта покупается новый, но в течение этого же года или не позднее 30 апреля следующего;

- у продавца и членов его семьи в собственности нет доли в другой недвижимости, которая превышает 50% от объекта и по площади больше, чем новая купленная недвижимость;

- кадастровая стоимость (КС) проданного жилья не превышает 50 млн руб.;

- КС купленного жилья больше проданного. При невозможности провести кадастровую оценку учитывается площадь.

То есть вся суть здесь в смене жилья для семей с детьми. Не платить налог разрешается, если продается объект, но потом покупается более просторный и дорогой.

Пример: имеется семья с двумя несовершеннолетними детьми. Решено продать квартиру, чья кадастровая стоимость составляет 3 млн руб., чтобы купить более просторную квартиру. При этом у супруги есть право собственности на половину квартиры ее родителей, а площадь ее доли в ней равна 40 кв. м.

Семья продает жилье в этом году. Потом в феврале 2025 года она покупает новое жилье площадью в 54 кв. метров с КС в 3.5 млн руб. В таком случае не будет налога независимо от срока владения объектом

Придется платить налог, если:

- У членов семьи в собственности была доля в другой недвижимости, которая больше 50% и 54 «квадратов». В данном случае нарушается условие, по которому площадь доли новой купленной квартиры должна быть больше.

- Кадастровая стоимость нового жилья меньше 3 млн руб. Здесь нарушено условие, по которому новое жилье должно быть не дешевле старого.

- Семья приобрела новую квартиру после 30 апреля следующего года.

4. Если сначала недвижимость была куплена, а потом продана дешевле

Когда недвижимость получена на безвозмездной основе, например, по договору дарения, то после продажи налог будет равен 13% от всей полученной суммы. Но если человек покупал объект за свои деньги, а потом продал, то НДФЛ высчитывается из положительной разницы.

К примеру, куплена квартира за 3 000 000 руб., а продана впоследствии за 3 500 000 руб. В данном случае налог 13% платить нужно только из 500 000 руб.

Во-первых, это возможность существенно сократить НДФЛ. Во-вторых, можно вообще ничего не платить, если после продажи была получена такая же либо меньшая сумма.

Аналитик GID.HOUSEВажно: не все знают, но проценты, уплаченные банку по ипотеке, тоже считаются расходом. Продавец жилья имеет право учесть в расходах сумму покупки недвижимости и проценты по кредиту, которые он уже успел погасить.

Внимание: потребуется доказать факт покупки жилья. Для этого нужно иметь соответствующие документы (ДДУ, договор купли-продажи, чеки, квитанции и др.).

5. Если жилье продано дешевле 1 000 000 руб.

Можно уменьшить налог, даже если жилье ранее не покупалось за свои деньги, а также не прошел срок минимального владения. Речь идет о налоговом вычете при продаже жилья. Закон разрешает сократить налогооблагаемую базу на 1 млн руб. База – сумма продажи недвижимости.

Например, продается жилье за 2 500 000 руб. Если воспользоваться вычетом, можно уменьшить базу на 1 млн и платить 13% из 1 500 000 руб. Соответственно, если после продажи объекта человек получил всего лишь 1 млн руб., то удастся уменьшить всю налогооблагаемую базу.

В каких случаях НДФЛ будет равен нулю?

Налог после продажи жилья будет равен 0 руб. в следующих случаях:

- Если продавец использует налоговый вычет, а полученная с продажи сумма меньше 1 млн руб.

- Если имеются документы, подтверждающие покупку жилья, а после продажи налогоплательщик получил меньшую сумму. Либо же если с момента покупки прошло 5 лет.

- Если есть 2 ребенка, и семья решила продать жилье и купить другое. Но тут важно соблюдать условия, описанные в первой половине статьи.

- Если жилье получено в дар от близкого родственника, в результате приватизации, по договору ренты, а срок владения превысил 3 года.

- Если объект получен по наследству, и прошло 3 года до продажи.

- Если прошло 5 лет для всех остальных случаев.

Когда нужно заплатить НДФЛ?

Для начала следует рассчитать сумму налога к уплате. Если он равен нулю, то ничего делать не требуется. В иных случаях необходимо будет заполнить декларацию 3-НДФЛ.

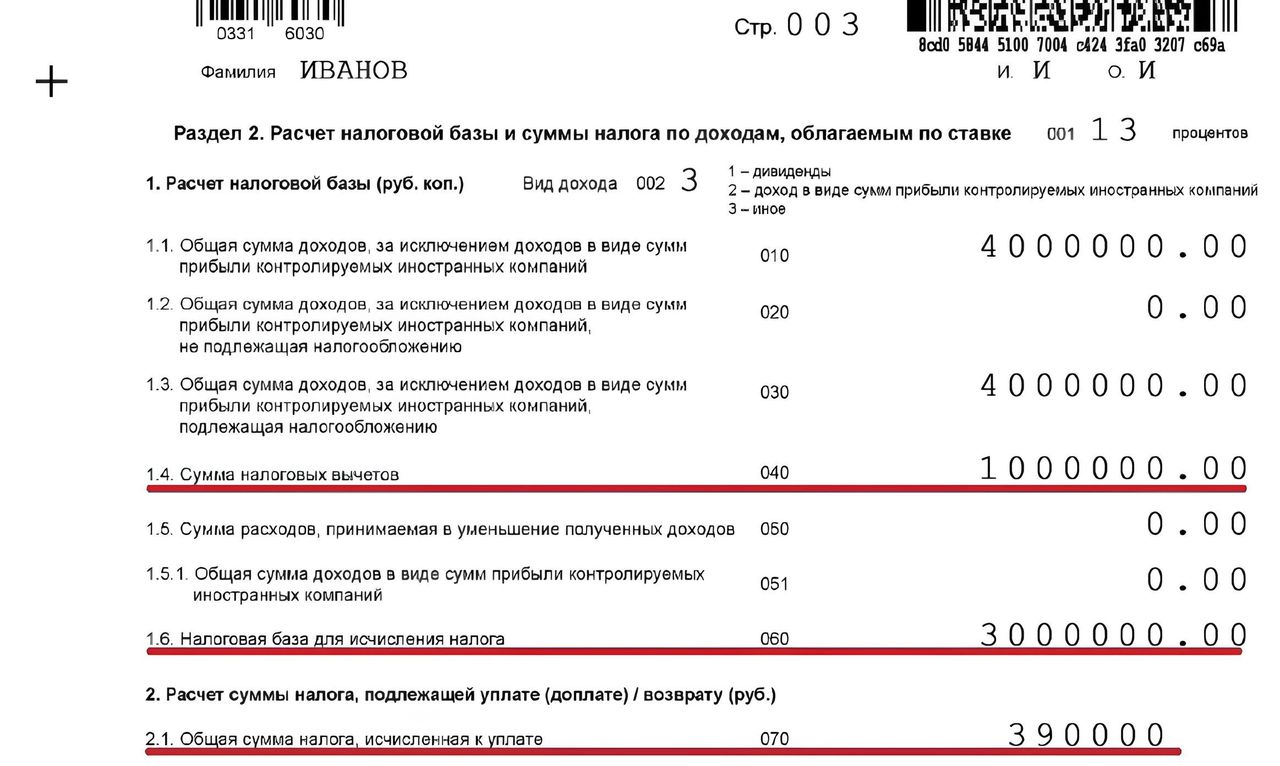

Итак, налоговая ставка – 13%. А вот облагаемую сумму каждый определяет самостоятельно, исходя из своей ситуации. К примеру, человек продал за 4 000 000 руб. полученное ранее в наследство жилье, но не попадает под освобождение от налога. Он может уменьшить базу на 1 млн.

Нужно указать сумму налогового вычета, чтобы НДФЛ к уплате был меньше

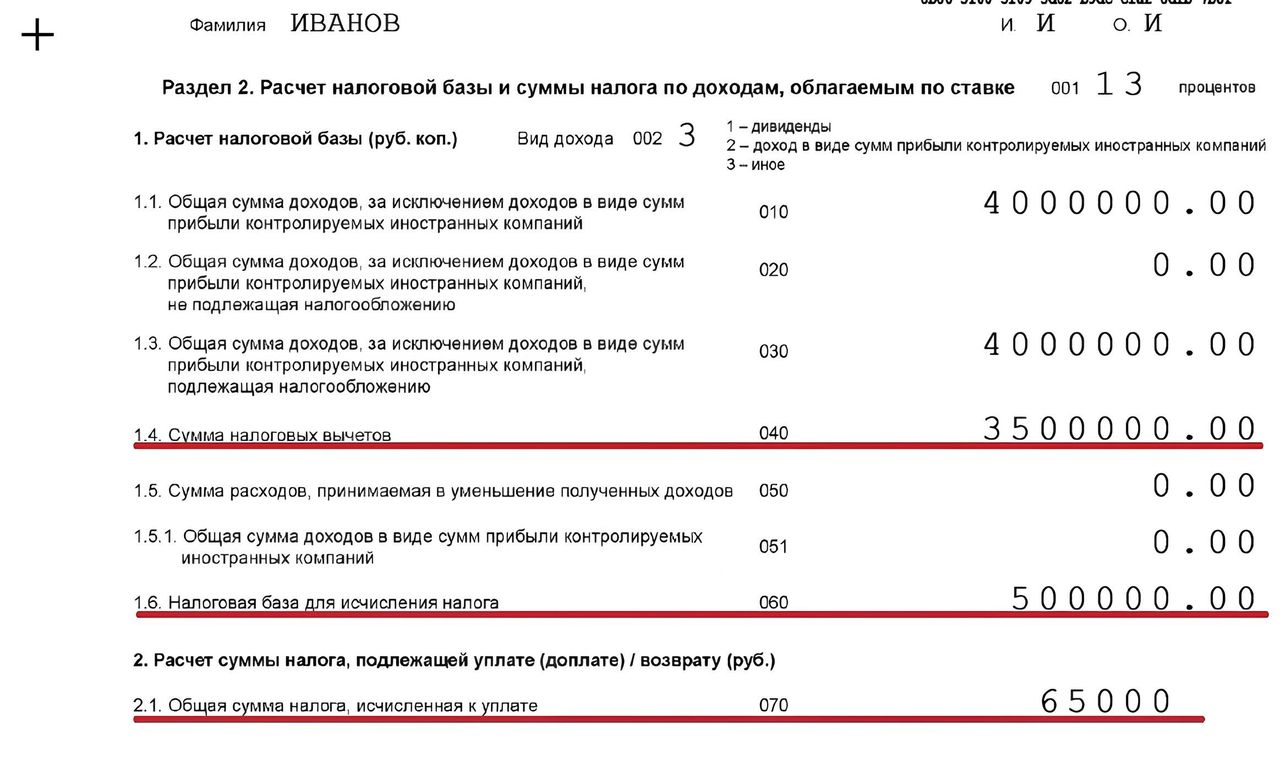

Другой пример: человек покупал жилье за 3.5 млн руб., а через 4 года решил продать за 4 млн. Так как у него есть подтверждение понесенных расходов на покупку недвижимости, то он также сможет уменьшить налогооблагаемую базу.

Уменьшение налогооблагаемой базы

Как правильно заполнить 3-НДФЛ?

Упростить процесс заполнение и сдачи 3-НДФЛ можно, если обратиться к специалистам, которые все сделают без ошибок. Либо же подать декларацию самостоятельно удобным способом:

- лично в МФЦ или налоговом органе (бланки должны предоставить на месте);

- онлайн через «Госуслуги» или Личный кабинет налогоплательщика на сайте ФНС.

Во втором варианте есть возможность использовать актуальную программу «Декларация» и сформировать документ в электронном виде. Но для подачи потребуется УКЭП либо УНЭП, если декларация заполняется через приложение «Госключ».

Подать 3-НДФЛ необходимо успеть до 30 апреля следующего года. Например, квартира продана в 2024 году. Значит, сдать декларацию следует до 30 апреля 2025 года. А сам налог требуется уплатить до 15 июля 2025 года.

Если по закону лицо освобождается от налога (о чем шла речь ранее), то заполнять декларацию вообще не требуется.

Как еще можно уменьшить налог?

После получения имущества в дар не от близкого родственника одаряемый должен также уплатить 13% от стоимости недвижимости, так как фактически получил доход. Выше было сказано, что если не прошло 5 лет, то после продажи требуется тоже уплатить НДФЛ. Получается двойное налогообложение.

С 2019 года граждане могут уменьшить налогооблагаемую сумму после продажи на стоимость жилья при дарении. Например, человек получил от тети по договору дарения квартиру, которая стоит 2 млн руб., и уплатил налог в размере 260 тыс. руб. Через 4 года он захотел продать недвижимость за 2.5 млн руб. Тогда он может вычесть из этой суммы 2 млн (база для расчета НДФЛ при получении имущества в дар) и платить уже из 500 тыс. руб. Это выгоднее, чем просто уменьшать базу на стандартный вычет в размере 1 000 000 руб.

Также есть возможность уменьшить базу после продажи жилья, полученного в наследство или по договору дарения от близкого родственника. В данном случае учитываются понесенные расходы при покупке недвижимости прежнего собственника недвижимости.

Допустим, папа когда-то давно покупал квартиру за 3 млн руб. Когда его сын вырос, было решено передать квартиру ему в дар. Потом сын решил продать квартиру за 4 млн руб. В данном случае он сможет уменьшить базу на 3 млн (понесенные расходы на покупку со стороны его отца) и платить налог только из 1 000 000 руб.

Понижающий коэффициент 0.7

ФНС по закону может сама определить налогооблагаемую базу на основе кадастровой стоимости недвижимости по состоянию на 1 января каждого года. Это возможно в том случае, если объект продан сильно дешевле КС. Для расчета берется КС, умноженная на коэффициент 0.7.

Допустим, человек получил в наследство квартиру. Ее кадастровая стоимость равна 4 млн руб. Но потом жилье по какой-то причине было продано по сильно заниженной стоимости – за 2.5 млн. В данной ситуации налоговая служба будет высчитывать минимальную базу, а именно – 70% от КС. Она составит 2.8 млн руб. (4000000*0.7). Проще говоря, НДФЛ потребуется уплатить из 2.8 млн, а не из 2.5.

Увеличение НДФЛ до 15%

Сегодня действует прогрессивная ставка налога. Она увеличивается с 13% до 15%, когда общий годовой доход превысит 5 млн руб. К доходу физлица по закону относится зарплата, премия, прибыль от продажи ценных бумаг, дивиденды и купонные выплаты, проценты по вкладам и т. д. Доход от продажи недвижимость тоже учитывается.

Грубо говоря, НДФЛ по ставке 15% начисляется на сумму, которая превысит 5 млн руб. за год. К примеру, недвижимость продана за 4.5 млн руб. Также за год человек получил зарплату в размере 700 тыс. руб. Общий доход равен 5.2 млн руб. Получается, что 13% нужно будет уплатить из 5 млн. Плюс еще 15% из 200 тыс.

Объявления можно сортировать по районам, цене, площади и другим параметрам. Чтобы оценить расположение жилья, посмотрите предложения на карте.

Посмотреть квартиры