Как узнать остаток налогового вычета

Содержание

Налоговый вычет за покупку жилья достигает 260 тыс. ₽. Но получить его полностью удается не всем, и люди возвращают уплаченный налог траншами в течение нескольких лет. Поэтому со временем и возникает вопрос о том, сколько вообще еще осталось денег для возврата. Сразу бежать с налоговый орган не нужно, так как есть более простые способы проверки остатка вычета.

Что такое налоговый вычет?

Люди, кто платит налог на доход физлица, имеют право на определенные льготы от государства. Если человек покупает жилье, то может на некоторое время освободиться от уплаты НДФЛ. Общая сумма налога, которую можно не платить, составляет 13% от стоимости недвижимости, но не более 260 000 ₽.

Проще говоря, работодатель не будет удерживать НДФЛ до тех пор, пока общая сумма «прощеного» налога не составит 13% от стоимости купленной недвижимости. Но в большинстве случаев люди продолжают и дальше платить налог, а потом просто возвращают обратно сразу большую сумму, к примеру, за весь год.

Почему требуется узнать остаток налогового вычета?

Главная причина – быть в курсе. Допустим, человек после покупки жилья решил получать вычет через работодателя. Он освободился от налога на доход и работал так некоторое время. Потом уволился, чтобы открыть свой бизнес. Дело не принесло денег, и снова пришлось устраиваться на работу. Потом человек вспомнил, что у него остался еще налоговый вычет. Чтобы подать заявление на освобождение от налога на новом месте работы, нужно знать остаток вычета.

Другая причина знать остаток налогового вычета – подача заявления на возврат. Учитывая максимальную сумму налогового вычета и медианную зарплату в стране, то за первый год после покупки жилья мало кому удается вернуть все деньги. Допустим, человек получает официальную зарплату в размере 50 000 ₽ до вычета налога. Он купил квартиру за 3 млн ₽. Вычет 13% – это 390 тыс. ₽. Но так как есть установленный законом максимальный лимит, то сумма возврата составит 260 тыс. ₽.

За год человек в качестве налога заплатит 78 000 ₽. Столько же составит и налоговый вычет. Остальная сумма перенесется на следующий год. И так до тех пор, пока не будут возращены все деньги.

Проблема может быть в том, что у людей не всегда постоянный доход по разным причинам: премии, увеличение/снижение зарплаты, смена работы. Гражданин просто подает каждый год заявление на вычет, получает деньги, забывает сколько, а потом не знает остаток.

А знать остаток важно. Заявления на возврат подаются ежегодно, и человек указывает конкретную сумму. Есть вероятность, что он запросит больше, чем осталось, и получит отказ. В итоге потеряет время и будет вынужден снова подавать заявление.

Третья причина – вычет из процентов по ипотеке. Если жилье покупалось в кредит, но возврат полагается не только из стоимости недвижимости, но и всех процентов, которые пришлось уплатить по ипотеке. Возврат тоже составляет 13%, но лимит уже достигает 390 000 ₽. Вычет из процентов идет после получения возврата за покупку недвижимости. Поэтому важно знать остаток первого вычета, чтобы сразу подать заявление на получение второго.

Еще одна причина – получение вычета за другую недвижимость. Допустим, человек покупал небольшую квартиру за 1.5 млн ₽. Он получил полагающиеся ему 195 тыс. ₽. Через несколько лет была куплена еще одна недвижимость. Значит, есть снова возможность получить вычет. Но так как часть денег возвращалась ранее, то нужно знать остаток вычета для подачи заявления на возврат за новое жилье.

Как узнать остаток налогового вычета

Есть разные способы, и выбор зависит от ситуации.

Ситуация 1: нет Личного кабинета (ЛК) на сайте ФНС, но есть копия декларации 3-НДФЛ.

Для подачи заявления на получение вычета необходимо приложить к нему декларацию 3-НДФЛ. Если осталась ее копия, то проблем с подсчетом остатка не будет. В декларации отражается уплаченный за предыдущий год налог. Необходимо сложить суммы (если человек получал уже несколько частей вычета), а потом отнять результат от размера полагающего вычета за покупку жилья.

Например, полагается вычет в размере 200 000 ₽. Возврат первого транша был в прошедшем году. В декларации указано, что размер уплаченного налога за тот составляет 57 000 ₽. Если первую часть денег человек получал в полном размере, то остаток составляет 143 тыс. ₽.

Для подачи заявления на получение вычета необходимо приложить к нему декларацию 3-НДФЛ.

Ситуация 2: копия 3-НДФЛ отсутствует, в ФНС отказались ее делать, либо нет времени ждать, пока ответит налоговая и предоставит копию.

Здесь следует попробовать «поднять» информацию о поступлениях на счет. Проще это сделать через онлайн-банк или мобильное приложение. Также можно получить выписку в банке. Искать следует все крупные переводы от ФНС, а потом сложить их.

Специалист по недвижимостиТут важно обращать внимание только на переводы возврата за жилье. Может быть, человек получал другие вычеты: образование, лечение или др. Их при подсчетах остатка учитывать не нужно.

Если нет ни декларации, ни возможности посмотреть поступления на счет, придется считать вручную.

Проще всего будет тем, кто получает на протяжении длительного времени одну и ту же заработную плату. Достаточно знать общую сумму налогового вычета, чтобы отнять от нее 13% от своего годового дохода. Только важно не запутаться: не нужно к зарплате, получаемой на руки, прибавлять 13%. Получится неверная сумма.

Следует в трудовом договоре найти размер зарплаты и рассчитать годовой налог по формуле M/1001312, где M – ежемесячный доход.

Если зарплата равна 40 тыс. ₽, то подсчет будет такой:40000/1001312. Получится годовой налог в размере 62 400 ₽.

Допустим, была куплена квартира за 1.5 млн ₽. Значит, налоговый вычет будет в размере 195 тыс. ₽. После получения вычета за первый год, остаток составит 195000-62400=132600.

Само собой, не нужно забывать о всяких доплатах. Именно поэтому и сложно самостоятельно подсчитывать остаток. Для полной точности лучше пойти другим путем.

Ситуация 3: имеется личный кабинет налогоплательщика на сайте ФНС, и 3-НДФЛ подавалась в электронном виде.

Если человек имеет ЛК на сайте ФНС и подавал электронную декларацию, то узнать сумму остатка имущественного вычета можно за пару минут.

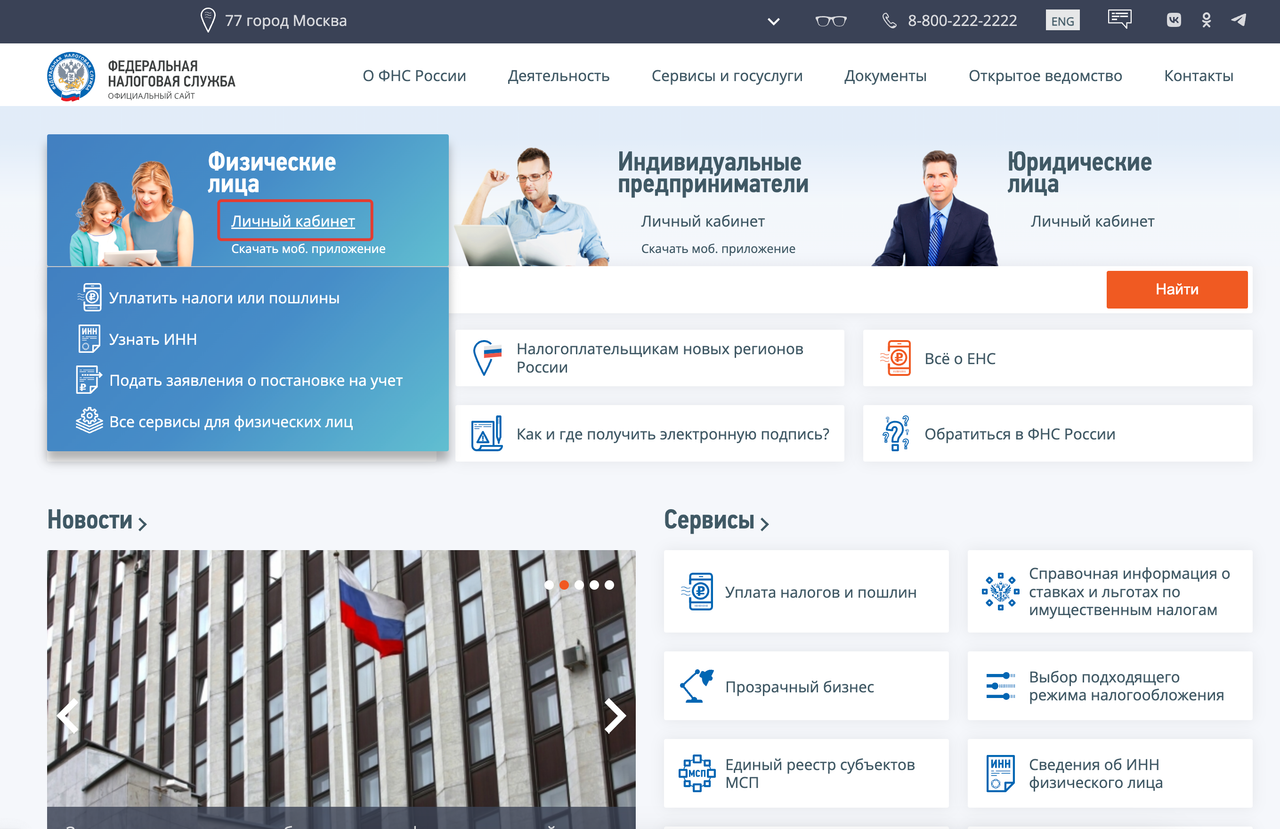

Требуется, используя свой ИНН и пароль, авторизоваться на сайте Федеральной налоговой службы и зайти в Личный кабинет.

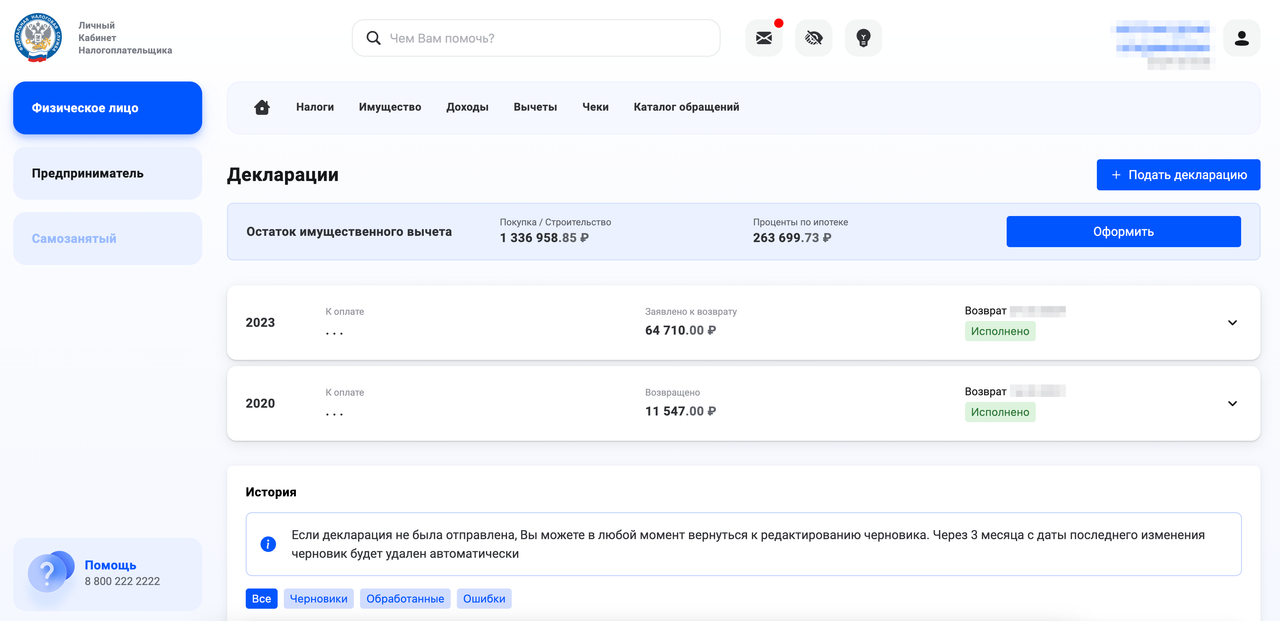

Далее нужно нажать на «Доходы» или «Вычеты», а потом в выпадающем меню выбрать пункт «Декларации». Здесь будет указана сумма остатка имущественного вычета.

Сумма налогового вычета в личном кабинете налоговой

Многие жаловались, что система не всегда корректно показывает сумму остатка. Рекомендуется на этой же странице скачать свою электронную декларацию и узнать в ней размер уплаченного налога за прошлый год. Когда было получено несколько частей вычета, то следует просмотреть все соответствующие декларации и сложить суммы. В конце останется отнять результат от общей суммы полагающегося налогового вычета.

Ситуация 4: есть ЛК на сайте ФНС, но декларация подавалась в бумажном виде.

По какой-либо причине, имея ЛК, человек мог не знать о возможности подачи электронной 3-НДФЛ. Тут можно сделать запрос об остатке в режиме.

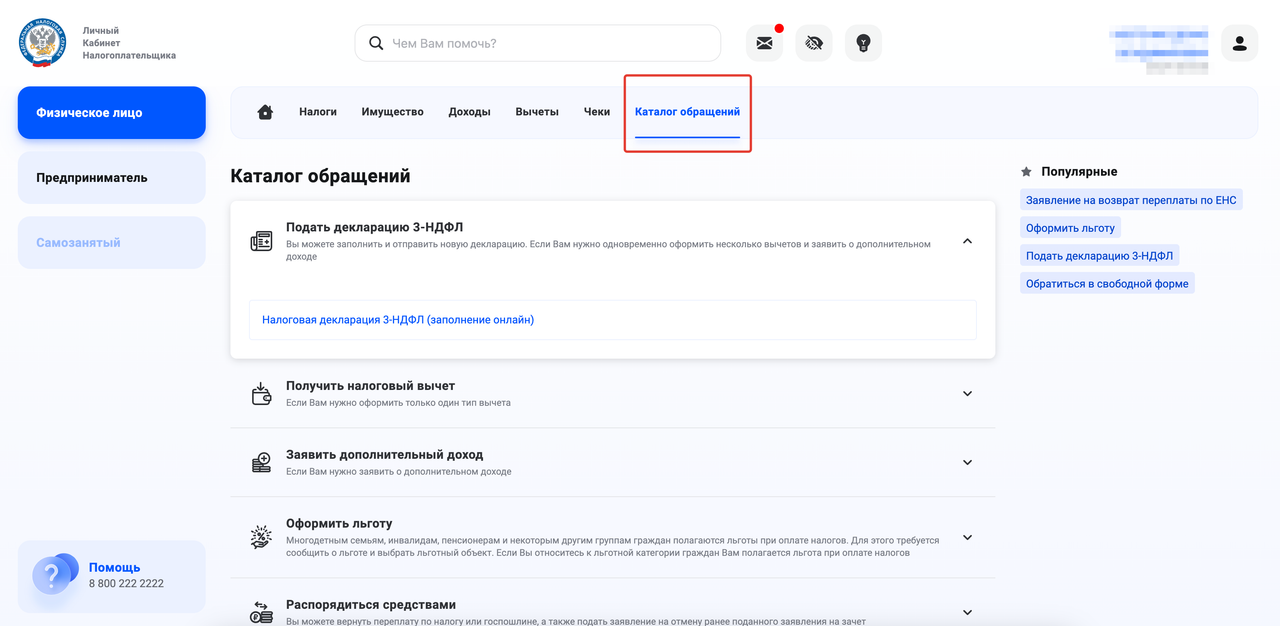

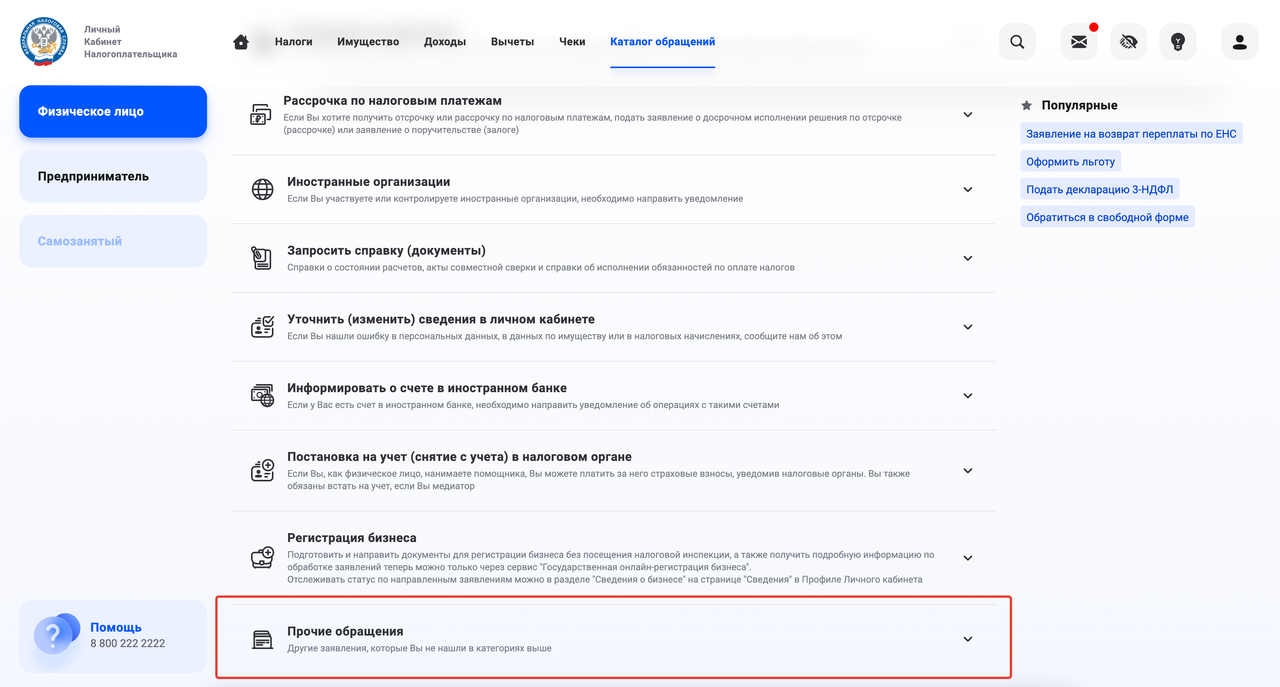

Требуется также зайти в Личный кабинет и пройти в раздел «Каталог обращений».

Потом «Прочие обращения».

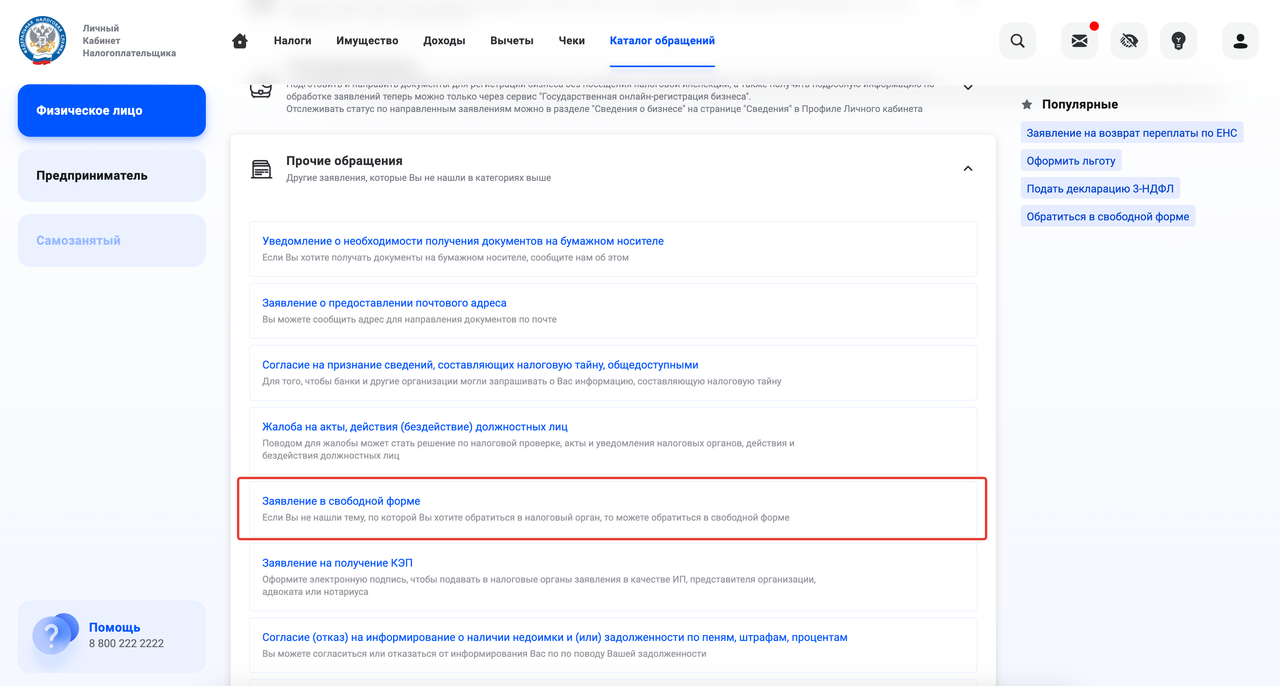

Теперь нужно выбрать «Заявление в свободной форме» и нажать потом «Подать заявление».

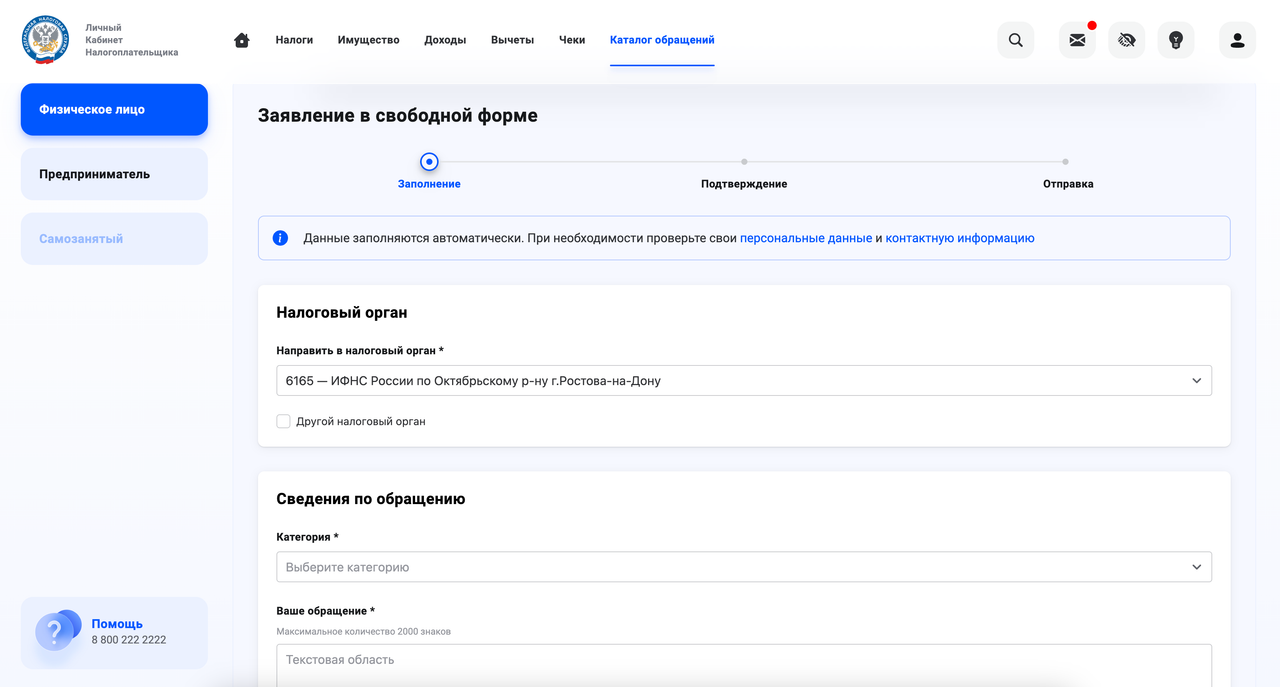

Начинается заполнение заявки. Пользователь выбирает свой регион, указывает местную налоговую инспекцию. Во вкладке «Категория» нужно выбрать «Другое». И то же самое во вкладке «Тема».

Специалист по недвижимостиДля справки: код ИФНС можно узнать здесь по ссылке, указав адрес своей прописки.

Заявление в свободной форме

Примерный текст обращения: «Прошу предоставить информацию о сумме остатка переходящего имущественного вычета в отношении объекта недвижимости, принадлежащего Иванову И. И. и находящегося по адресу ул. Ленина 1».

Чем больше сведений, тем лучше. Рекомендуется ниже прикрепить документы. Например, скан свидетельства о собственности жилья, выписку из ЕГРН, договор купли-продажи, где видно уплаченную сумму за недвижимость.

В итоге останется сформировать заявление и отправить его. Ответ придет в течение месяца в раздел «Сообщения».

Ситуация 5: нет Личного кабинета налогоплательщика, а самостоятельно подсчитать остаток невозможно.

Сложность описанных выше способов в том, что нужно иметь подтвержденный аккаунт на сайте Федеральной налоговой службы. Для открытия ЛК нужна либо квалифицированная электронная подпись, либо учетная запись в ЕСИА, либо аккаунт на «Госуслуги». Или же можно получить данные для доступа в отделе местной налоговой службы.

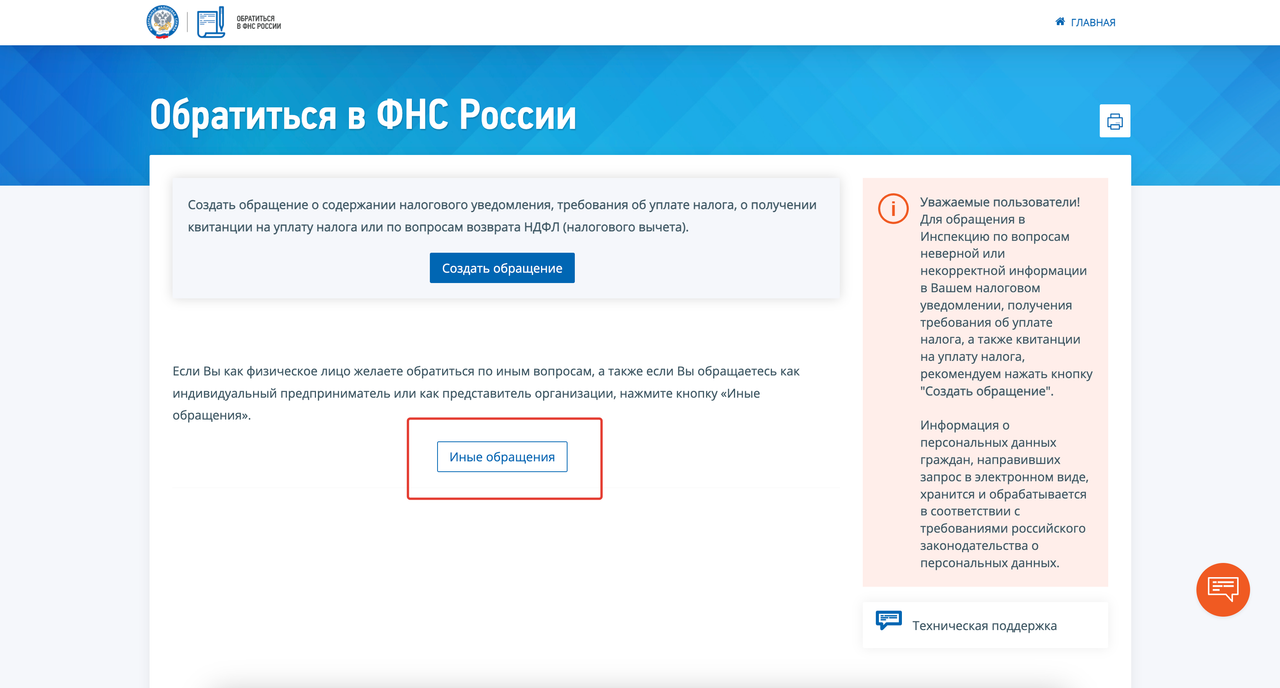

Тогда можно отправить обращение в ФНС России онлайн на этой странице.

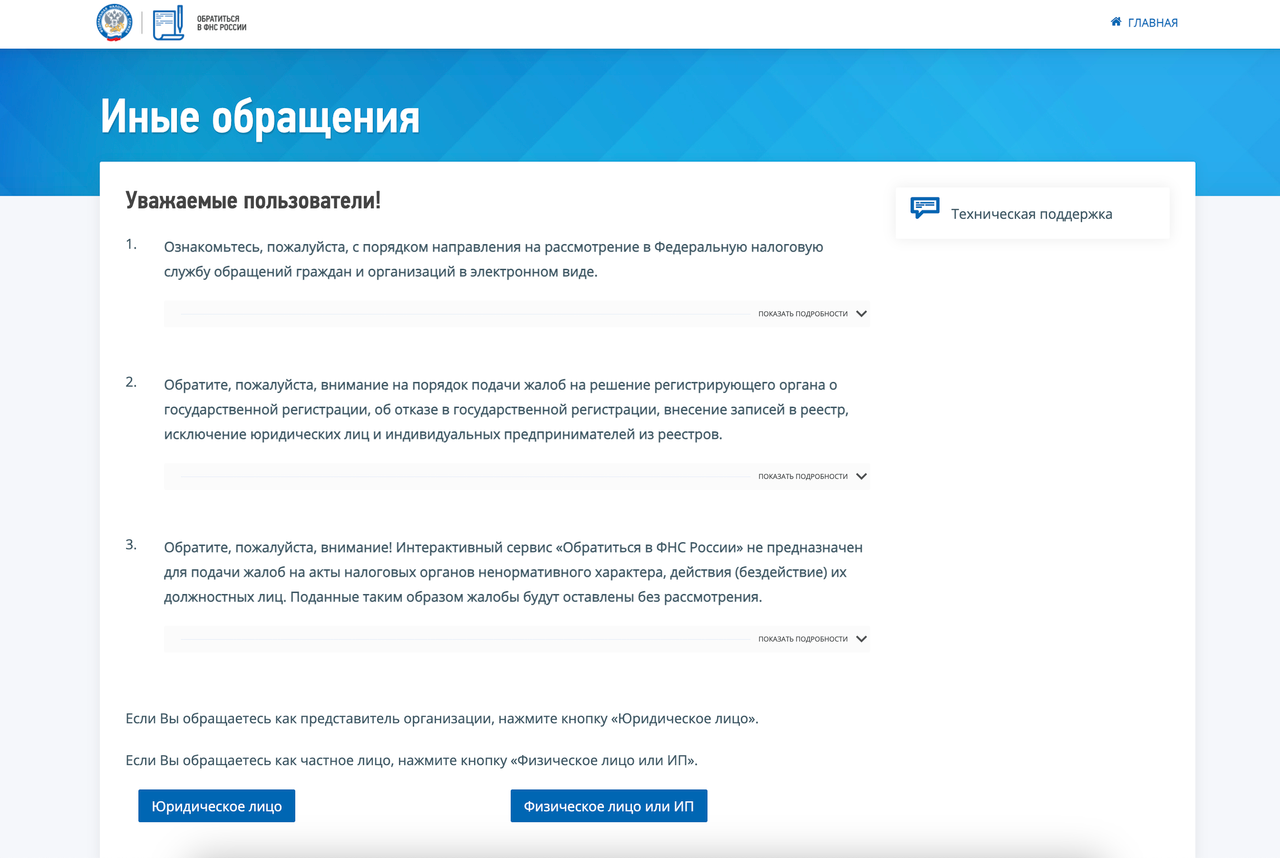

Кликнуть «Иные обращения».

Пролистать вниз и выбрать «Физическое лицо или ИП».

Раздел «Иные обращения»

Откроется форма для заполнения обращения, где нужно указать:

- ФИО;

- ИНН;

- телефон;

- электронную почту.

В данном случае также важно максимально конкретно сформулировать текст обращения и приложить файлы по возможности. В течение 30 дней ФНС даст ответ на обращение.

Последняя ситуация: Последняя ситуация: нет ЛК, нет интернета, нет копии декларации, нет выписки из банка, нет калькулятора, нет желания считать самому.

В таком случае остается взять паспорт и отправиться в отдел ФНС по месту жительства и рассказать о своей проблеме. Для запроса информации об остатке налогового вычета потребуется написать заявление.

Специалист по недвижимостиВозможно, это и не самый плохой вариант. Во-первых, точно не сделаешь ошибку при определении остатка. Во-вторых, можно будет получить регистрационную карту с логином и паролем, чтобы завести себе Личный кабинет налогоплательщика. При этом время рассмотрения заявления примерно одинаковое как при подаче в онлайн, так и в отделе ФНС.

Как узнать остаток налогового вычета из процентов по ипотеке

После того, как весь вычет из стоимости недвижимости получен, появляется право на второй возврат. Он высчитывается из всех уплаченных процентов по ипотеке. Самому узнать остаток сложно, так как сумма начисляемых процентов в каждом ежемесячном платежей всегда разная. Вычет из стоимости жилья определяется легко, так как известна потраченная сумма денег на покупку. Точная сумма процентов за весь период погашения ипотеки (хоть она и указана в договоре кредитования) неизвестна, ведь заемщик возвращать долг досрочно, рефинансировать кредит, пойти на реструктуризацию и т. д.

По этой причине вычет из процентов обычно получают ежегодно. Требуется пойти в банк и взять справку об уплаченных процентах за прошедший период времени с момента оформления ипотеки. Либо узнать информацию в ЛК онлайн-банк или мобильном приложении. Зная точную сумму уплаченных процентов, можно определить размер возврата первой части вычета, т. е. 13%. Потом уже подается заявление в ФНС.

Тут следует учитывать, что погашение ипотеки продолжается, и заемщик снова выплачивает проценты. На следующий год снова придется идти в банк узнавать сумму уплаченных процентов за прошедшие 12 месяцев. Опять подавать заявление в налоговую, чтобы получить 13% в качестве очередного транша. И так каждый год, пока не будут погашены все проценты по ипотеке. Но стоит помнить, чтобы предельная сумма налогового вычета в данном случае равна 390 тыс. ₽ независимо от того, сколько всего было выплачено процентов по ипотеке.

Объявления можно сортировать по районам, цене, площади и другим параметрам. Чтобы оценить расположение жилья, посмотрите предложения на карте.

Посмотреть квартиры