Как правильно рефинансировать ипотеку

Содержание

Процентные ставки на рынке кредитования постоянно меняются из-за вектора монетарной политики Центробанка. Поэтому заемщики, у которых есть долгосрочная ипотека, получают возможность рефинансировать ее.

Рефинансирование позволяет уменьшить ежемесячный платеж и общую процентную переплату по ипотеке. Но важно знать, что такое перекредитование эффективно не всегда. Далее пойдет речь о том, как правильно рефинансировать ипотеку.

Что такое рефинансирование

Если говорить просто, то это оформление еще одного кредита для полного досрочного погашения текущей задолженности. Весь смысл в изменении условий кредитования. Один невыгодный кредит с высокой процентной ставкой меняется на другой, где полная стоимость ниже.

Допустим, была оформлена ипотека под 15%. Через определенное время заемщик узнал, что другой банк предлагает жилищный кредит уже под 10%. Тогда он решает взять более выгодную ипотеку в новом банке, чтобы полученными деньгами полностью погасить задолженность в «старом». В итоге получается, что у человека все еще остался кредит, но уже не под 15%, а под 10%.

Нужно учитывать, что ипотека – это, как правило, долгосрочный кредит на крупную сумму. Именно из-за длительного срока кредитования часто люди в качестве процентов отдают больше денег, чем стоит недвижимость. Поэтому разница даже в 2-3% может заметно повлиять на процентную переплату и размер ежемесячного платежа.

Банки предлагают рефинансирование в качестве отдельной услуги. Это целевой кредит: деньги сразу переводятся на счет текущего банка для досрочного погашения ипотеки и снятия обременения. После этого недвижимость передается в залог уже новому банку.

Также можно рефинансировать ипотеку в текущем банке, а не обращаться в другой. Банки понимают, что конкуренты на фоне падения процентных ставок за счет рефинансирования могут переманить клиентов. Поэтому часто соглашаются сами на перекредитование. Для заемщика это более простой и быстрый вариант, исключающий необходимость проведения новой оценки, переоформления залога и т. д.

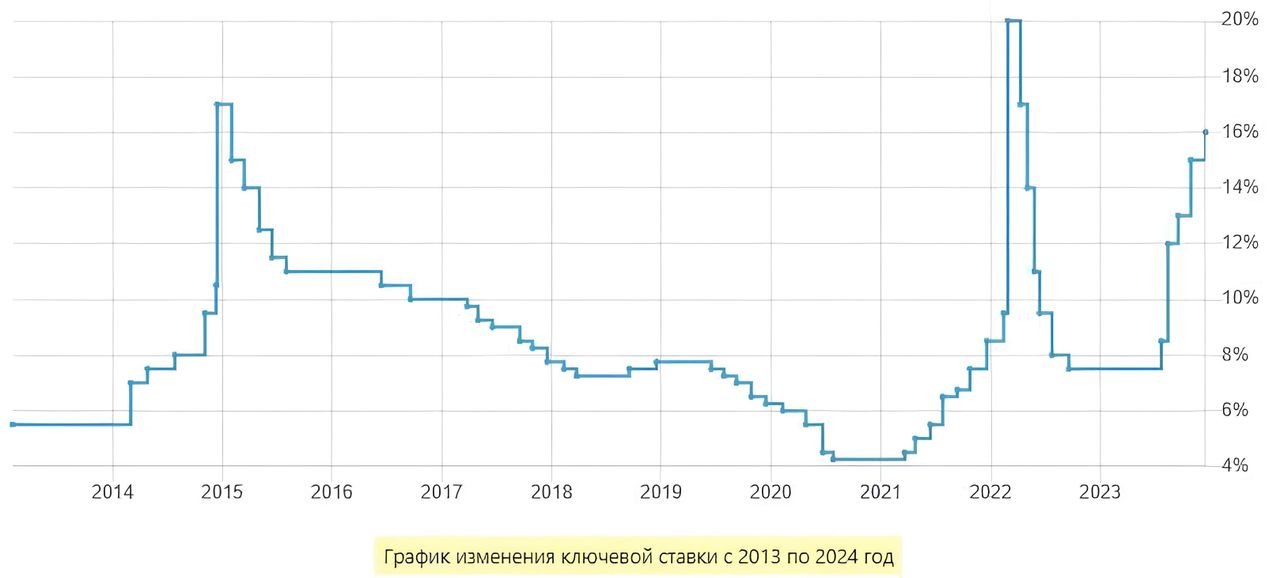

Как менялась ключевая ставка за последние 10 лет

Многие подумают, что такие резкие изменения процентов невозможны. Но в период с 2013 по 2024 год ставка Центробанка менялась так.

Видно, что в марте 2014 года ставка составляла 7%, а к концу году достигла 17%. Потом было многолетнее падение до 4.5%. Далее снова резкий взлет и падение. Сейчас она высокая, но регулятор планирует повернуть курс на дальнейшее смягчение. Есть цель в 2025 году заметно снизить ключевую ставку.

Коммерческие банки при определении процентов по кредитам отталкиваются именно от политики ЦБ, особенно когда речь идет об ипотеке. Поэтому ипотека с большой долей вероятности в перспективе будет дешевле. А это идеальный момент для рефинансирования.

Как правильно рефинансировать ипотеку

Внимание: рефинансирование может оказаться бесполезным, если неправильно подойти к процессу. Все дело в аннуитетной схеме. Сначала идет погашение процентов по кредиту. Доля «тела» (основной задолженности) в составе каждого ежемесячного платежа окажется мизерной в начале срока кредитования.

С каждым месяцем пропорции будут постепенно меняться. Но именно первые несколько лет «тело» уменьшается очень медленно. Бывает так, что люди выплачивают кредит по 5-7 лет, а основной долг сократился только на несколько процентов.

Рефинансирование становится неэффективным, если разница в процентных ставках небольшая, а само перекредитование проводится на поздних этапах погашения.

Возможна такая ситуация: заемщик за несколько лет заплатил банку огромную сумму в качестве процентов. Потом он нашел в другом банке ипотеку со ставкой на 2% ниже и решил рефинансировать кредит. Новый банк начнет заново начисление процентов по той же аннуитетной схеме. В итоге за счет рефинансирования общая переплата может даже увеличится с учетом тех процентов, которые уже были выплачены «старому» банку.

Учитывать следует и срок погашения. Обычно заемщики сохраняют его. Если оставалось выплачивать, допустим, 15 лет, то ипотеку в новом банке они берут на такой же срок. Хотя тут можно выбрать и меньший, чтобы сэкономить еще больше.

Порядок действий

Итак, как правильно рефинансировать ипотеку:

Узнать уже выплаченные проценты «старому» банку. Не общую сумму всех выплат, а именно начисленные проценты. Это будет сумма «A».

Узнать остаток долга по ипотеке – ту сумму, которую планируется взять в новом банке, чтобы досрочно погасить текущий кредит. Можно просто запросить в банку справку об остатке задолженности или посмотреть ее в мобильном приложении.

Узнать, сколько придется заплатить в качестве процентов после рефинансирования новому банку. Можно использовать кредитный калькулятор, ввести туда сумму остатка долга (планируемой суммы нового кредита), измененную процентную ставку и выбранный срок. Это будет значение «B».

Узнать сумму всех процентов, которые пришлось бы заплатить «старому» банку до рефинансирования. Данная информация есть в договоре кредитования и графике. Это будет «C».

Теперь остается «A» прибавить к «B», а потом сравнить с «C». Если «С» больше, то рефинансирование является эффективным в плане уменьшения процентной переплаты.

Не стоит забывать про иные издержки. К примеру, затраты на проведение оценки недвижимости, услуги страхования и др.

Пример рефинансирования

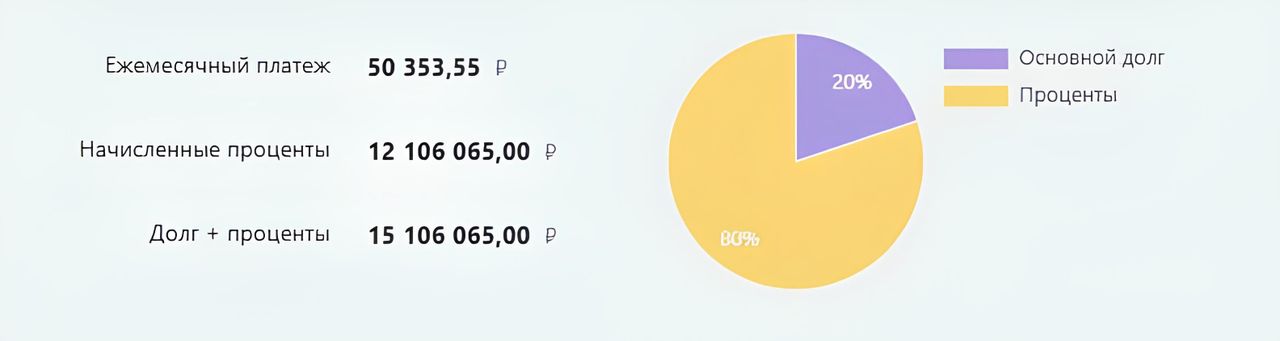

Чтобы понять масштаб выгоды, стоит привести пример. Допустим, человек в марте 2022 года взял в кредит 3 000 000 ₽ на 25 лет под 20%.

Заемщик платил каждый месяц по 50 354 ₽. Всего за 25 лет нужно вернуть 15,106 млн ₽, из которых 12,106 ₽ – проценты банку.

В сентябре ЦБ снизил ключевую ставку до 7,5%. Заемщик задумался о рефинансировании и решил обратиться в другой банк для получения кредита. К сентябрю заемщик успел совершить 5 ежемесячных платежей на общую сумму в 251 770 ₽. Из-за аннуитетной схемы «тело» было погашено только на 1 830 ₽. Соответственно, 249 940 ₽ – это уже выплаченные проценты «старому» банку.

Заемщик в новом банке оформляет ипотеку на 2 998 170 ₽ под 8%, но выбирает меньший срок, например, 15 лет. Тогда с учетом условий ипотеки в новом банке переплата процентов составит 2 159 200 ₽. Следует к этой сумме прибавить те проценты, которые заемщик уже заплатил «старому» банку на прошедшие 5 месяцев (249 940 ₽). Получится общая процентная переплата двум банкам в размере 2 409 140 ₽. Также значительно уменьшится и сумма ежемесячного платежа после перекредитования.

Итоги рефинансирования такие:

- Общая процентная переплата сократилась на 9.697 млн ₽: с 12,106 млн ₽ (переплата «старому» банку, если бы заемщик не пошел на рефинансирование) до 2,409 млн ₽ (проценты новому банку + проценты за 5 месяцев «старому»).

- Размер ежемесячного платежа уменьшился с 50 354 ₽ до 28 652 ₽, что значительно снизило нагрузку на семейный бюджет.

- Срок погашения уменьшился с 25 до 15 лет. Заемщик заметно быстрее выплатит ипотеку и избавится от обременения.

Важно: выше приведен практически идеальный пример рефинансирования, и у каждого заемщика будет своя ситуация. Нет никакой гарантии, что через несколько месяцев после оформления ипотеки ставки так резко упадут.

Но факт остается фактом: за счет рефинансирования вполне реально сэкономить несколько миллионов рублей. Пусть ставка упадет не так сильно и не так быстро. Но сократить переплату все равно можно. Просто необходимо грамотно все рассчитать, чтобы не сделать хуже.

Хотя некоторые люди осознанно идут на увеличение процентной переплату после рефинансирования. Они выбирают большой срок погашения нового кредита, чтобы «растянуть» основной долг и уменьшить сумму ежемесячного платежа.

Каждый сам определяет цель рефинансирования. Но чтобы именно сократить процентную переплату, важно учитывать советы, описанные выше и обязательно все грамотно рассчитывать.

Объявления можно сортировать по районам, цене, площади и другим параметрам. Чтобы оценить расположение жилья, посмотрите предложения на карте.

Посмотреть квартиры